智鲲-阳光评分由光大科技和光大银行联合研发,以光大集团丰富的客户业务表现数据为基础,以综合履约能力、客户活跃与生命周期管理、客户综合收益评估为主体,覆盖多个场景和产品,用数据科学的手段量化客户属性的评分体系,旨在为客户提供更加优质的产品与服务。随着集团数据港的建设,特别是联合学习平台的搭建,评分方案和服务向集团成员辐射输出。

具备拥有丰富的客户金融特别是信贷数据的天然优势。阳光评分的建立过程由金融业务属性为基础,逐步覆盖其他属性。

以光大银行和光大科技携手打造的阳光评分为基础,进一步升级为集团数字化产品。先由集团推广银行阳光评分经验,复用光大科技的技术能力,为集团创造1+1>2的使用价值;再以银行经验为基础,不断丰富阳光评分的维度和数据种类;最终打造集团统一的客户阳光评分体系,为集团各子公司开展客户迁徙、交叉销售、产品创新和综合服务提供依据。

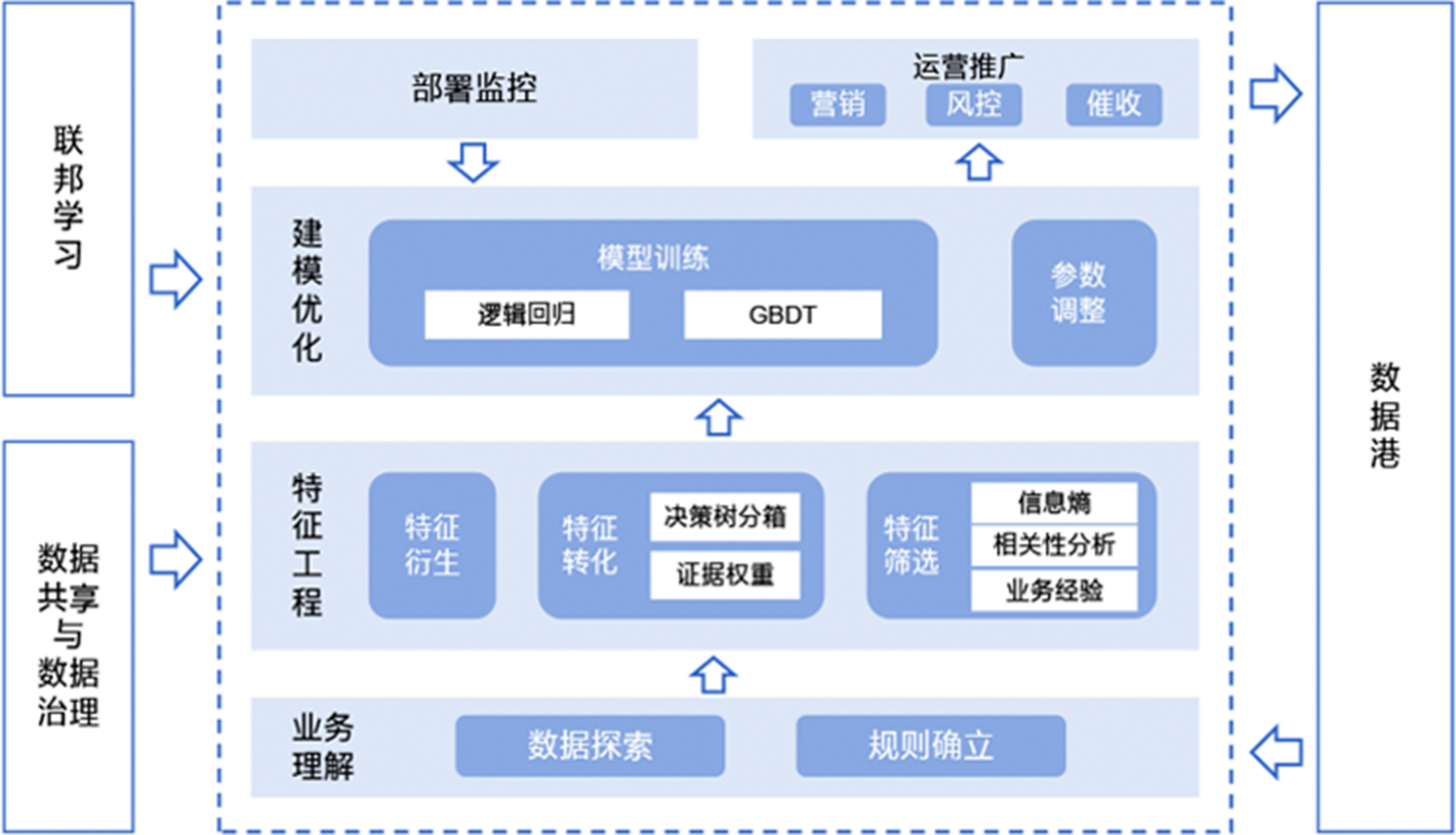

依托光大科技数据承接主体职责,充分发挥了科技赋能的作用。通过数据共享保障数据源持续丰富、数据港平台支撑阳光评分推广运营、技术创新解决隐私保护难题三个方面的工作,在推广运营的过程中,逐步实现“用数据、养数据”的良性循环过程。

在主流评分算法外,还提供保证模型可解释性评分卡建模工具和基于F-score的自动抽化取规则算法。前者可以快速建立保证可解释性的评分卡模型,后者可根据数据特征自动构建树模型,实现客户分群。具有较强鲁棒性和可执行性,易于部署。

通过拉通集团各子公司的数据,建立客户在银、证、保、信等领域的各类评分,建立集团客户评分体系。集团各子公司可基于客户在其他业务上的评分实现精准营销。

通过对客户的信用评分、交易表现及其他征信记录等信息进行分析,建立反欺诈风险预测评分,对客户进行筛选,降低放贷风险。

通过客户的历史表现建立客户的综合信用评级, 从多个维度分析用户信用风险特征,为客户准入、授信申请、额度测算、放款审核等环节提供依据。

基于客户模型预测分数高低,采取不同的催收策略,根据还款可能性、逾期损失及催收响应度等因素设定催收优先级,识别“自愈”人群,大大节约运营成本。